認知症対策を検討される際、以下のご心配をお聞きします。

- 自分が認知症になると、不動産の管理や補修・売却などができなくなるが、生前贈与を行うには費用がかかる

- 親が高齢であるため収益物件の管理が大変そうであるため、自分が代わりに管理を行っていきたい

ここで活用できるのが、家族信託です。

認知症になってしまうと、不動産の名義者以外は管理や売却などができないため、実質上不動産は塩漬けになってしまいます。

そこで、相続対策や不動産運用を積極的に継続させるために、本人が元気なうちに次の代で資産管理する人に財産管理をする権利を移すことで、万が一認知症になった場合も安心して相続対策を継続していくことができます。

状況

A家のお母さんが昨年亡くなり、お父さんは自宅に住んでいました。お父さんは元気ですが要介護2の状態で、息子さんが介護をしています。

今後介護施設に入所することが決まり、自宅は空き家になってしまいます。

もしお父さんが認知症になった場合は、空き家を管理・処分することができなくなるため、息子さんが管理できる状態にしたいと思っています。

家族信託の設計

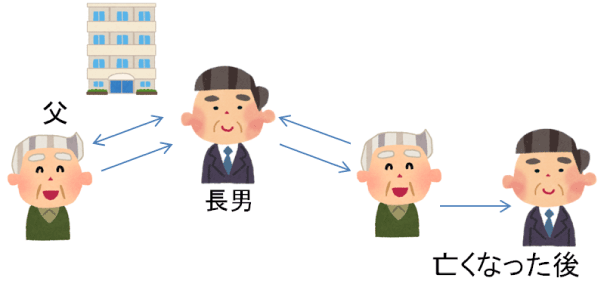

今回の目的は、認知症対策としてお父さんの自宅を息子さんが管理できるようにし、必要になれば処分ができるようにさせることです。亡くなった後には、息子さんが相続をします。

そこで、お父さんを委託者とし、受託者を息子、第一次受益者をお父さん、お父さんが亡くなった場合には信託は終了し、残余財産帰属先は息子さんと設定しました。

家族信託のポイント

認知症対策には、成年後見制度を活用することができます。

しかし、成年後見制度では、財産額が多い場合には第三者の司法書士や弁護士などが後見人として選ばれることが多く、今まで通り息子さんが管理できなくなる問題があります。

また、お父さんが亡くなるまでお父さんが受益者となるため(自益信託)家族信託を行う場合は贈与にはあたらず贈与税はかかりません。